@ 자본자산가격 결정 모형 (Capital Asset Pricing Model ; CAPM)의 기초

자산의 위험에 따라 기대수익률이 어떻게 결정되는지를 보여주는 균형이론으로서 1960년대 중반 샤프 Sharpe, 린트너 Lintner, 모신 Mossin 등에 이하여 거의 동시에 개발되었습니다. 어떤 자산의 기대수익률이 어떻게 결정되는지를 밝히는 것은 해당 자산의 균형가격이 어떻게 결정되는지를 보이는 것과 같은 의미를 갖습니다. 예를 들어 1년 후의 예상수익이 12,000원인 자산에 투자할 때 기대수익률이 1년에 20%라고 한다면 이 자산의 현재 균형가격은 10,000원이 됩니다.

CAPM은 균형가격의 결정과정을 밝히는 여러 자산가격결정모형 중 가장 널리 알려진 모형으로서 증권이 가격결정과 투자성과평가 등 투자론 분야 전반에 걸쳐 광범위하게 이용됩니다. 여기에서는 CAPM을 도출하는 데 필요한 가정을 알아보고, 자본시장에 참여하고 있는 수많은 투자자들이 평균-분산 모형의 선택원리에 따라 행동할 경우 시장이 어떻게 균형에 도달하는지를 살펴보겠습니다.

1. CAPM의 가정들(Assumptions)

CAPM은 위험과 기대수익률 사이의 균형관계를 보여주는 가격결정이론으로서 마코위츠 Markowitz 의 평균-분산 포트폴리오이론의 가정에 몇가지 가정을 추가하여 전개되고 있습니다.

- 투자자의 합리성(Rational Investor)

- 평균 - 분산 기준(Mean-Variance Framework)

- 무위험자산의 존재(Risk-Free Asset) : CAPM의 상황에서는 무위험자산이 존재하며 무위험이자율로 얼마든지 차입 또는 대출 가능

- 단일기간의 투자(Single Period)

- 제도적 장애요인 없음(No tax & fee)

- 완전시장(Perfect Market)

- 미래 수익률의 동질적 예측(Homogeneous Expectation)

CAPM에 추가된 가정 가운데 하나인 완전경쟁가정(가정 6)은 증권시장 참여자 간의 경쟁이 치열하여 개인의 거래행위가 증권가격에 영향을 미치지 않는다는것을 의미하며, 증권의 공급이 고정되어 있다는 가정(6)은 증권가격이 증권을 발행하는 공급자보다는 증권의 수요자인 투자자의 의사에 따라 결정된다는 것입니다. 마코위츠의 포트폴리오이론이 자본시장의 균형가격결정을 설명하는 CAPM으로 발전하는 데 중요한 역할을 한 것은 모든 투자자들이 증권의 미래수익률에 대해 동질적 기대 (homogeneneous expectations)를 한다는 가정(7)이 라고 할 수 있습니다. 이 가정의 도입으로 말미암아 CAPM의 첫 단계라고 할 수 있는 자본시장선을 얻게 됩니다. 자본시장선을 소개하기 전에 시장균형의 의미를 살펴봅시다.

2. 시장균형과 시장포트폴리오

투자자가 접점포트폴리오와 무위험자산을 적절히 결합하여 최적포트폴리오를 선택하는 것을 미리 살펴보기를 권합니다. 여기서 결정된 최적포트폴리오는 투자자 개인의 각 증권에 대한 수요를 나타내는 것이다. 이제 시장에서 개인의 각 증권에 대한 수요가 어떻게 취합되고 또 시장이 어떻게 균형에 도달하는지를 살펴봅시다.

우선 모든 투자자들이 자산의 기대수익률, 분산, 공분산에 대해 동질적 기대를 한다는 가정하에서는 모든 투자자가 동일한 접점포트폴리오를 구성하게 됩니다. 즉, 위험자산에 관한 한 모든 투자자들은 똑같은 포트폴리오를 보유하게 된다는 것입니다. 이는 모든 투자자들이 동일한 평균-표준편차 평면에서 의사결정을 하게되어 동일한 포트폴리오 투자선(최소분산포트폴리오의 집합)을 도출하게 되고, 또 같은 무위험이 자율을 적용하면 동일한 자본배분선을 얻게 되기 때문입니다.

이제 모든 투자자가 보유한 접점포트폴리오, 즉 각 위험자산(증권)에 대한 수요를 취합할 때 시장이 균형에 도달하기 위한 조건을 살펴봅시다. 수요와 공급이 같아지는 점에서 균형이 결정된다는 경제학의 기본원리에 따라, 각 증권에 대한 수요의 합이 그 증권의 공급량과 같게 될 때 시장은 균형에 도달합니다. 여기서 시장에 공급되는 각 증권의 물량은 고정되어 있다고 가정하였습니다. 따라서 균형에서 투자자들은 시장에서 거래되는 모든 증권을 보유하게 되며, 결과로 투자자들이 보유한 모든 증권(접점포트폴리오)을 취합한 것은 시장에서 거래되는 모든 증권을 합한 것과 같습니다.

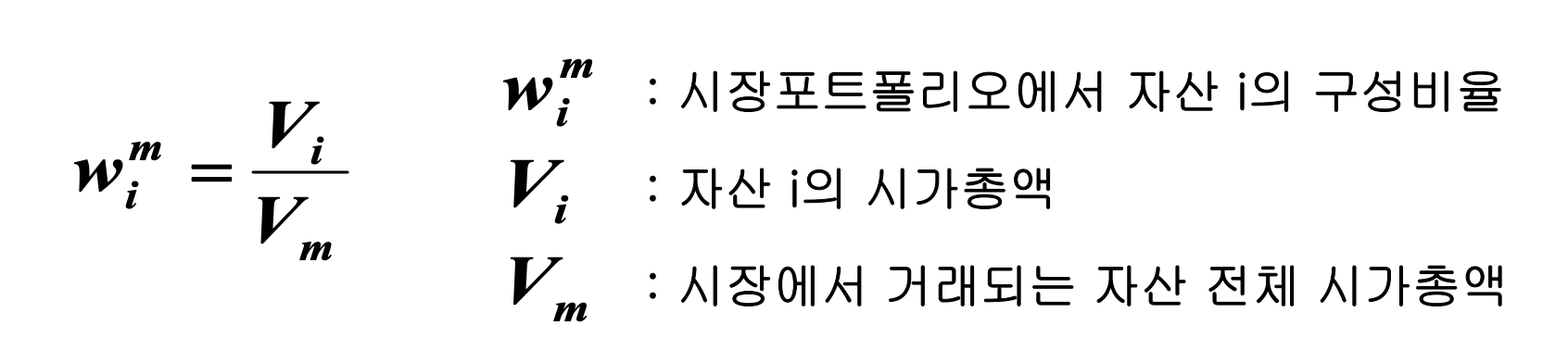

시장에서 거래되는 시장포트폴리오(Market Portfolio)라고 하며 흔히 m으로 표시합니다. 그리고 균형에서 시장포트폴리오의 구성비율은 다음 식에서 보듯이 개별 위험자산의 시가총액이 모든 위험자산의 시가총액에서 차지하는 상대적 비중에 의해 결정됩니다.

동질적 기대의 가정하에서 위 식의 구성비율은 모든 투자자가 보유한 접점포트폴리오의 구성비율과 같을 수밖에 없다. 왜냐하면 시장포트폴리오는 모든 접점포트폴리오를 합한 것인데, 구성비율이 같은 접점포트폴리오를 합한 포트폴리오는 여전히 같은 구성비율을 유지하기 때문입니다.

요약하면, 동질적 기대의 가정하에서 모든 투자자의 접점포트폴리오(T)는 시장포트폴리오(m)와 같은 구성비율을 갖게되며, 각 자신의 구성비율은 시장에서 거래되는 모든 자산들의 시가총액에서 개별자산의 시가총액에서 차지하는 비율로 결정됩니다.

# Market Portfolio 시장포트폴리오

* 무위험자산이 존재할 때 Markowitz 효율적 투자선 상에 있는 위험자산(포트폴리오) 중 투자자들이 선택하는 가장 우월한 포트폴리오

* 시장포트폴리오를 구성하는 주식은?

- 시장에 존재하는 모든 주식으로 구성

- 투자비율 = 특정 주식의 시장가치 / 시장 전체 주식의 총시장가치

* 시가총액법으로 산출한 종합주가지수 이용

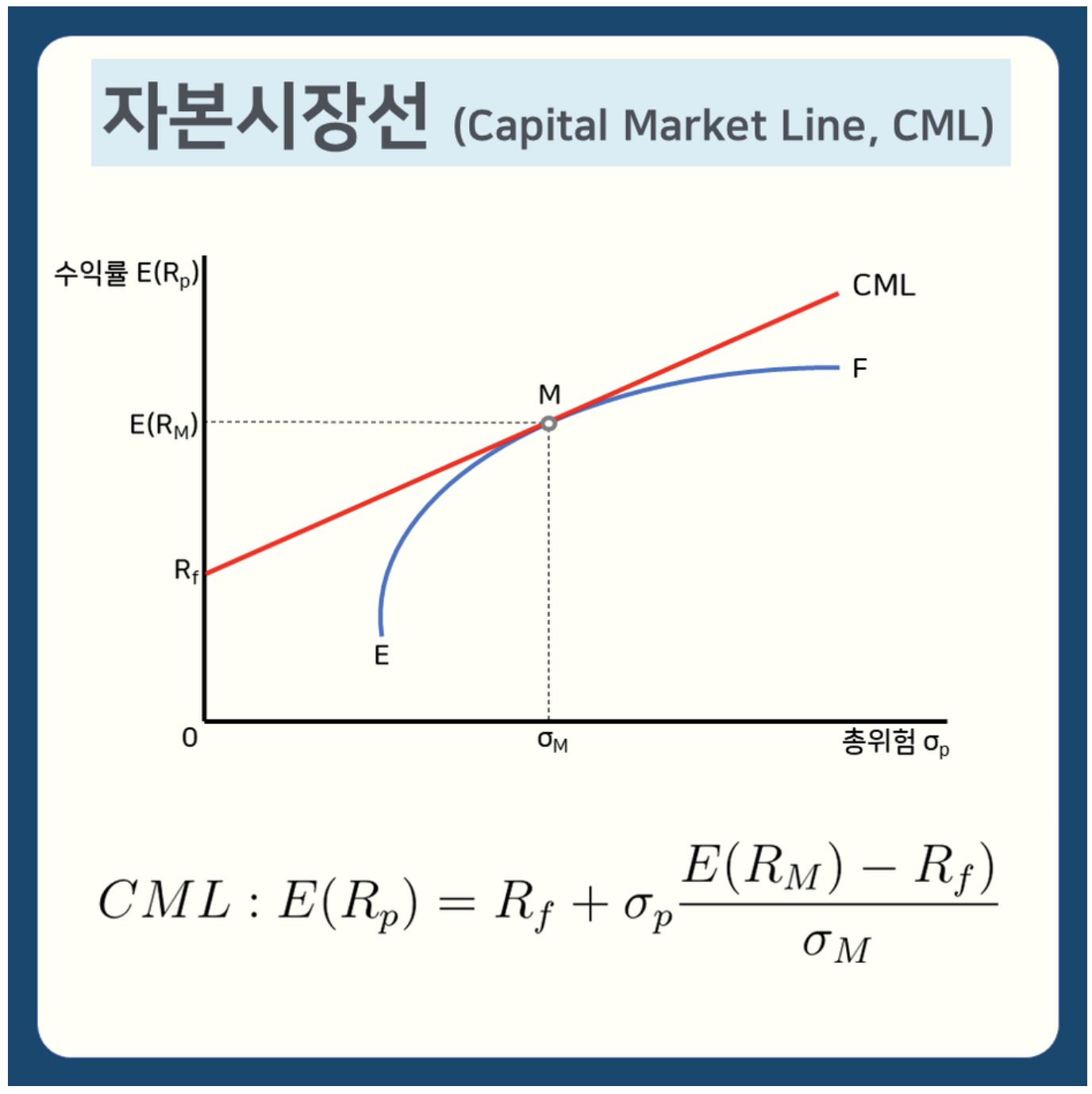

3. 자본시장선 CML

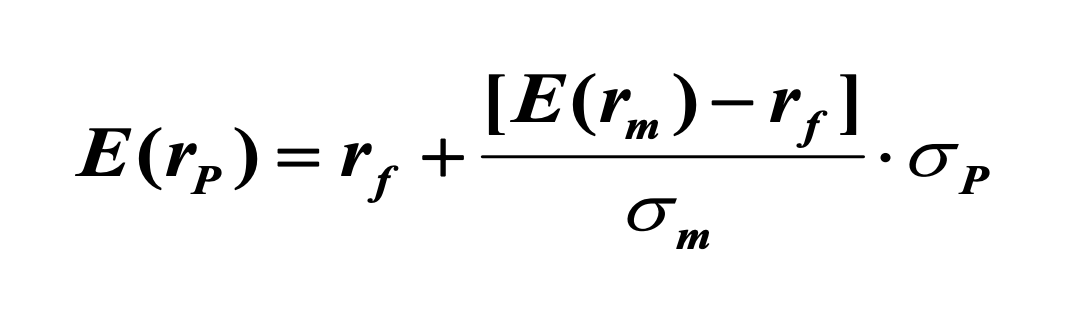

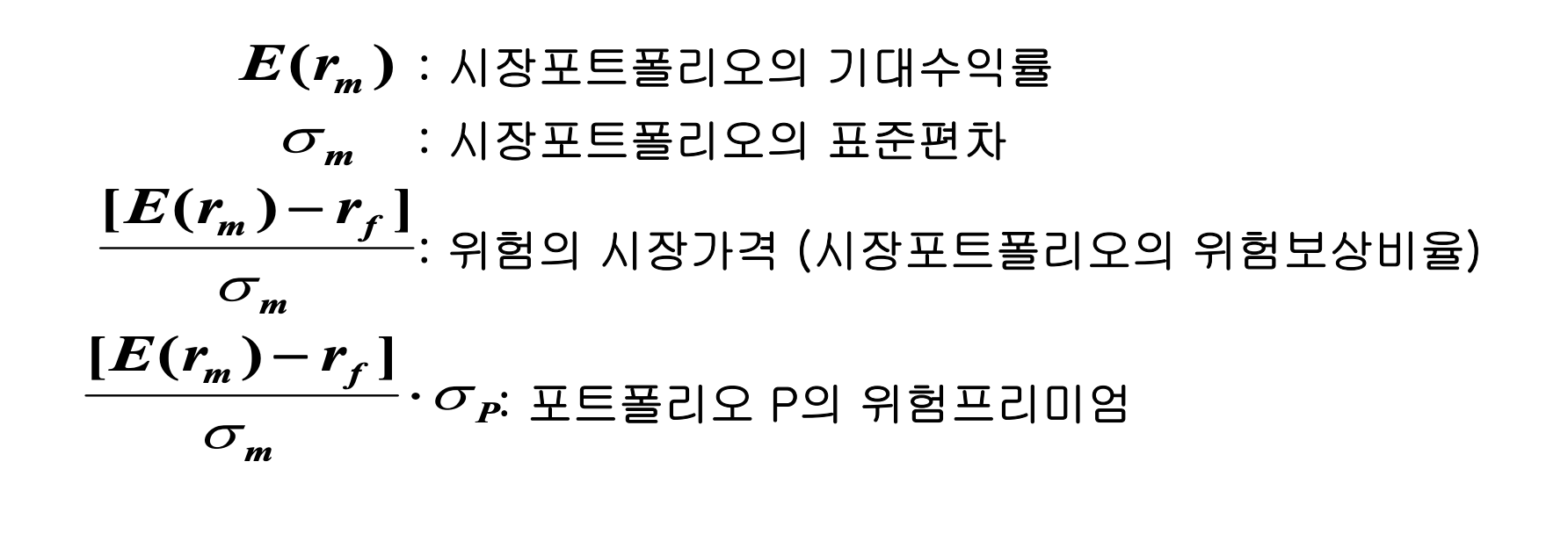

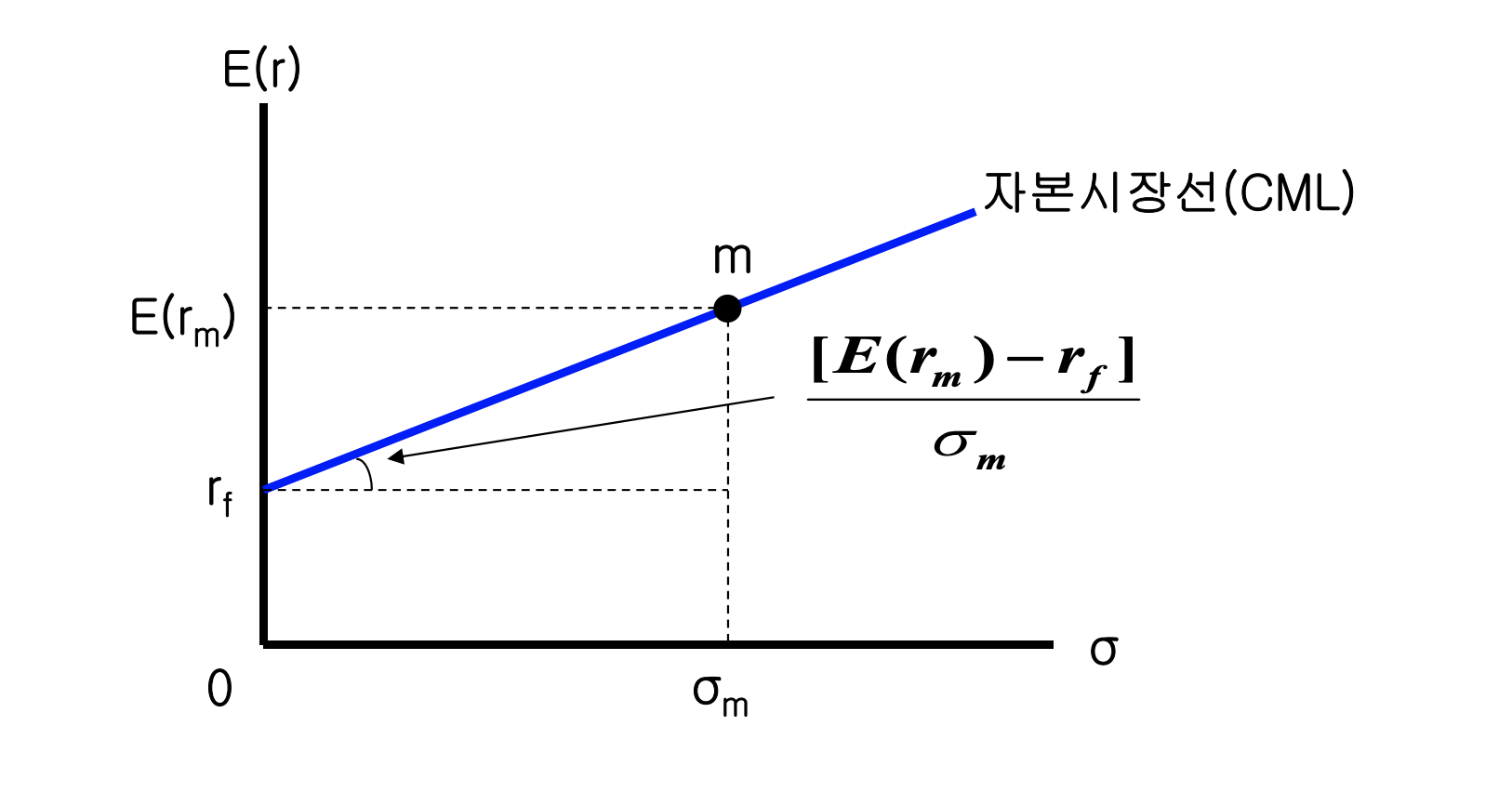

동질적 기대하에서 각 투자자의 접점포트폴리오가 시장포트폴리오와 일치한다는 사실은 각 투자자가 접점포트폴리오 대신 시장포트폴리오를 무위험자산과 결합하여도 동일한 자본배분선을 얻게된다는 것을 의미합니다. 시장포트폴리오와 무위험자산을 결합하여 구성된 자본배분선을 자본시장선(Capital Market Line; CML)이라고 부릅니다. 시장포트폴리오의 기대수익률 $E(r_m)$이라 하고 표준편차를 $σ_m$ 이라 하면 자본시장선을 다음과 같이 나타낼 수 있습니다.

위 식의 자본시장선은 본질적으로 자본배분선과 같은 것으로 이 선상의 모든 포트폴리오는 지배원리를 만족시키는 효율적 포트폴리오입니다. 자본시장선상의 포트폴리오 P의 기대수익률은 무위험수익률에 위험프리미엄을 더한 갑으로 결정되며 위험프리미엄은 시장포트폴리오의 위험보상비율(또는 샤프비율 Sharpe ratio)에 포트폴리오 P의 위험을 곱한 값으로 결정됩니다. 여기서 시장포트폴리오의 위험보상비율을 위험의 시장가격(Market Price of risk)이라 부르며, 이는 바로 자본시장선의 기울기를 나타냅니다.

이러한 내용을 그림으로 나타내면 아래와 같습니다.

CML : 포트폴리오의 기대수익률

= 무위험수익률 + 포트폴리오 총위험(표준편차) x [(시장의 포트폴리오 기대수익률 - 무위험 수익률)/시장포트폴리오 위험]

CML : $E(R_p) = R_f + {\sigma}_p {E(R_m) - R_f \over {\sigma}_m}

즉, 자본시장선(CML)은 총위험과 기대수익률의 관계식입니다.

이때 유의해야 할 점은 효율적 시장포트폴폴리오와 무위험자산이 구성되었을때만 CML을 적용할 수 있다는 것입니다.

만약, 효율적이지 않다면 CML을 적용할 수 없다는 한계점을 가집니다.

자본시장선과 관련하여 다음과 같은 사항들을 기억할 필요가 있습니다.

첫째, 투자자들은 무차별곡선의 형태에 관계없이 무위험자산과 시장포트폴리오 m만을 투자대상으로 선택합니다. 위험포트폴리오 중에서는 오직 시장포트폴리오 m만이 투자대상이 될 뿐이며, 그 밖의 다른 위험포트폴리오는 투자대상에서 제외됩니다. 이런 의미에서 시장포트폴리오는 그 외의 모든 위험포트폴리오를 지배한다고 할 수 있습니다.

둘째, 모든 투자자는 자본시장선상의 특정 포트폴리오 P를 최적포트폴리오로 선택하게 되는데, 어떤 최적포트폴리오도 시장포트폴리오와 무위험자산으로 구성된 것이므로 시장포트폴리오와 완전한 양(+)의 상관관계(ρ = +1)를 갖습니다.

셋째, 자본시장선은 위험과 기대수익률의 관계를 나타내는 식이지만 자산가격결정모형으로 이용되기에는 두 가지 부족함이 있습니다. 우선 이 관계식은 효율적 포트폴리오에만 적용될 따름이며, 비효율적 포트폴리오나 개별자산의 위험-수익률의 관계에 대해서는 아무런 설명을 하지 못합니다. 비효율적 포트폴리오나 개별주식은 위그림의 자본시장선 아래쪽에 위치하기 때문입니다. 또, 이 관계식에서 나타나는 표준편차 위험은 일반적으로 체계적 위험뿐 아니라 비체계적 위험도 포함합니다. 그러나 앞에서 보았듯이 비체계적 위험에 대해선 위험프리미엄이 요구되지 않습니다.

윌가 최종적으로 관심을 두고 있는 자산가격결정모형은 모든 개별자산과 모든포트폴리오(효율적 또는 비효율적)에 대해서 체계적위험과 기대수익률의 관계를 말해 줄 수 있어야 합니다.

다음에 다루게 될 자본자산가격결정모형(또는 증권시장선 SML; Security Market Line)이 자본시장선의 이러한 문제를 해결해 줄 것입니다.

CAPM 자본자산가격결정 모형의 도출 - SML 증권시장선

@ 자본자산가격 결정 모형 (Capital Asset Pricing Model ; CAPM)의 도출 CAPM을 가장 먼저 소개한 샤프 Sharpe는 모든 위험자산에 대한 초과수요가 0인 상태를 시장균형으로 정의하고, 균형에서의 기대 수익

www.tourhada.com

* 체계적 위험: 베타

베타 (β)의 의미 : 개별주식의 베타는 그 주식의 시장포트폴리오 위험에 대한 절대적 기여도를 측정한 것으로, 시장포트폴리오의 위험을 1로 보고 그 기여도를 표준화한 값입니다. 따라서 베타는 상관계수처럼 단위가 없습니다(%나 %^2이 아님을 주의하자).

이러한 의미외에도 베타는 시장포트폴리오의 수익률($r_m$)의 변화에 대해 주식의 수익률($r_i$)가 얼마나 민감하게 변화하는지를 나타내기도 합니다. 즉 시장포트폴리오의 가치가 1% 변화할 때 해당 주가는 평균적으로 어떻게 변화하는지를 측정하는 민감도(sensitivity)라는 것입니다.

베타 (β) = 1, 시장 포트폴리오와 변동성이 동일하다

베타 (β) > 1, 시장 포트폴리오보다 변동성이 크다

베타 (β) < 1, 시장 포트폴리오보다 변동성이 작다

- 증권시장선 SML 에서만 베타계수로 포트폴리오 위험(시장 변동성)을 나타냄. 자본시장선 CML 에서는 표준편차로 포트폴리오 총위험을 나타냄.

*베타지수 베타값(β 베타계수)은 시장 변동에 영향을 받는지 안받는지 그 여부를 알려주는 것을 넘어서 어느정도 영향을 받는지 그 정도를 알려주는 지표이다. 주식 베타값이 1일 경우, 주식시장이 1% 상승시 주식 종목도 1% 상승하는 경향을 보였다는 것을 의미한다. β < = -1 : 자산이 벤치 마크와 반대 방향이며, 벤치마크의 음수보다 더 큰 정도로 이동 -1 < β <0 : 자산이 벤치 마크와 반대방향으로 이동 β = 0 : 자산의 가격 변동과 시장 벤치 마크 사이에는 상관관계가 없음 0 < β < 1 : 자산이 시장과 같은 방향으로 움직이지만 크기는 더작음. 예) 일별 변동에 크게 영향을 받지않는 회사의 주식의 경우가 이에 해당 β = 1: 자산과 시장이 같은 방향과 같은 크기로 이동 1 < β : 자산이 시장과 같은 방향임 더 큰 정도로 이동. 예) 시장의 일상 뉴스에 매우 민감한 회사의 주식의 경우가 이에 해당 |

이 또한 다음에 주제로 따로 상세하게 정리하도록 하겠습니다.

👉 포트폴리오 수익률 그래프 바로가기

🏖️포트폴리오 수익률 시뮬레이션 프로그램 공개 (feat. 위험대비 최적수익률)

Q. 주식 포트폴리오를 구성해서 최고 수익률이 얼마나 나올까~? 궁금하신 분들 계실텐데요. Efficient frontier (효율적 투자선)를 몬테카를로 시뮬레이션을 통해 쉽고 간단하게 사용해볼 수있도록 테

www.tourhada.com

🎢포트폴리오 수익률 시뮬레이션 사용 안내

Q. 주식 포트폴리오를 구성해서 최고 수익률이 얼마나 나올까~?

궁금하신 분들 계실텐데요.

Efficient frontier (한계 효용곡선)를 몬테카를로 시뮬레이션을 통해 쉽고 간단하게 사용해볼 수있도록 테스트 해볼 수 있게 프로그램 열어두었습니다. (오늘간만 오픈)

링크주소: https://bit.ly/사용방법안내

연휴기간 개발하려고, 테스트 중 이니

시간이 지나면 자동으로 링크주소는 작동되지 않을수 있습니다.

| 여러분은 어떤 기업에 투자하기로 결정을 내리셨나요~ 그럼, 당신의 성공투자를 위해 행운을 빌겠습니다. 굿럭 Good luck~!👍 |

| 🔖 위 모든 내용과 자료는 참고용일 뿐, 투자는 본인 자신의 기준으로 결정하시기 바랍니다. 투자의사결정과 결과에는 투자자 본인이 스스로 책임을 지도록 합니다. |

위 컨텐츠 이용 및 데이터 이미지 분석에 대한 자세한 설명과 문의는 이메일로 연락주시면 답변드리겠습니다.

<무단전재 및 재배포 불가> 감사합니다

📚 참고자료

'가치평가 Valuation' 카테고리의 다른 글

| 주식 가치평가 간단한 계산방법 - 재무제표 활용(PER, EV/EBITDA, PBR, ROE, SOTP) (0) | 2022.02.06 |

|---|---|

| CAPM 과 APT의 비교 (0) | 2022.01.30 |

| APT 차익거래가격결정모형 (0) | 2022.01.29 |

| CAPM 자본자산가격결정 모형의 이용 - 적정할인율, 차익거래, 투자성과분석 (0) | 2022.01.27 |

| CAPM 자본자산가격결정 모형의 도출 - SML 증권시장선 (0) | 2022.01.27 |

댓글